Autoversicherung: günstige Kfz-Versicherung

Wie Sie bei Ihrer Autoversicherung Geld sparen können

Als Autofahrer tragen Sie eine besondere Verantwortung, da Sie potenziell anderen Personen Schaden zufügen können. Aus diesem Grund ist eine KFZ-Haftpflichtversicherung gesetzlich vorgeschrieben und für jeden Fahrzeughalter obligatorisch. Es ist wichtig zu beachten, dass eine Leistungspflicht der Versicherung keine Schuld voraussetzt, sondern lediglich eine Beteiligung am Schadensfall.

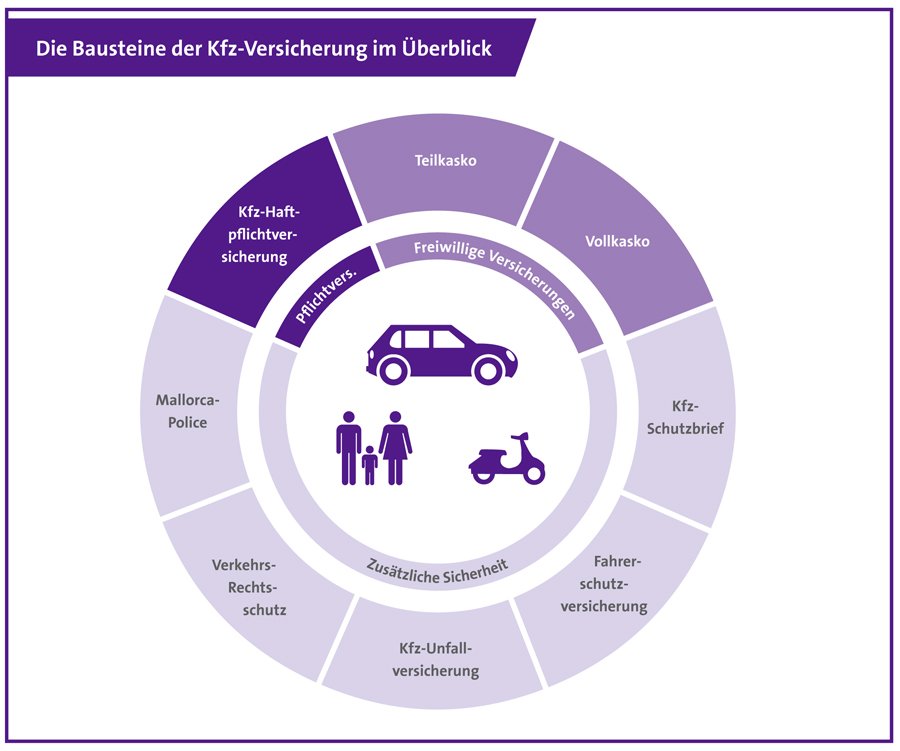

Verschiedene Faktoren beeinflussen die Höhe des Beitrags für die Autoversicherung, darunter die Art der Zulassung, das Alter der Fahrer, die Schadenfreiheitsklasse, die Kilometerlaufleistung und der gewünschte Versicherungsumfang. Es besteht die Möglichkeit, das Auto mit einer Haftpflicht-, Teil- oder Vollkaskoversicherung abzusichern. Zusätzliche Leistungen wie ein Schutzbrief für Pannen, Unfälle oder Diebstähle, ein Auslandsschadenschutz oder ein Rabattschutz können ebenfalls in Anspruch genommen werden.

Um Kosten zu senken, kann man sich für ein Saisonkennzeichen oder eine Werkstattbindung entscheiden. Wichtig ist auch zu wissen, dass die Autoversicherung steuerlich absetzbar ist.

Die Bausteine der Autoversicherung

Leistungen der Haftpflicht in der Autoversicherung

Die Kfz-Haftpflichtversicherung ist eine wichtige Absicherung für jeden Fahrzeughalter. Sie bietet Schutz vor den finanziellen Folgen von Schäden, die durch das versicherte Fahrzeug an Dritten verursacht werden. Im Falle eines Unfalls oder einer anderen Schadenssituation übernimmt die Versicherung die Kosten für berechtigte Schadensersatzansprüche der Geschädigten. Die Höhe der Deckungssummen, also der maximalen Leistung der Versicherung, wird vertraglich festgelegt. Diese Summe kann je nach Versicherung und Vertrag unterschiedlich sein. Sie stellt sicher, dass die Versicherung im Rahmen ihrer Leistungsfähigkeit für die entstandenen Schäden aufkommt.

Die Kfz-Haftpflichtversicherung hat auch die Aufgabe, unberechtigte Forderungen abzuwehren. Das bedeutet, dass sie im Falle von ungerechtfertigten Schadensersatzansprüchen die Interessen des Versicherten vertritt und diese abwehrt. Hierbei übernimmt die Versicherung die Kosten für rechtliche Auseinandersetzungen, wie Anwalts- und Gerichtskosten. Es ist wichtig zu beachten, dass die Kfz-Haftpflichtversicherung nur Schäden abdeckt, die an Dritten verursacht wurden. Schäden am eigenen Fahrzeug sind nicht inbegriffen. Hierfür ist eine zusätzliche Kaskoversicherung erforderlich.

Die Leistungen der Auto-Haftpflichtversicherung umfassen in der Regel:

Leistungen der Teilkasko in der Autoversicherung

Für ihr Auto gibt es eine Kasko-Versicherung. Die Kaskodeckung ist eine Versicherung gegen Schäden am Fahrzeug. Bei der Autoversicherung unterscheidet man die Teilkasko- und die Vollkaskoversicherung.

Die Teilkasko ist eine zusätzliche Versicherungsoption in der Autoversicherung, die bestimmte Schäden am eigenen Fahrzeug abdeckt. Im Gegensatz zur Vollkasko-Versicherung, die auch Schäden durch selbstverschuldete Unfälle abdeckt, übernimmt die Teilkasko Schäden, auf die die individuelle Fahrweise keinen Einfluss hat. Daher gibt es in der Teilkasko keine Schadenfreiheitsklassen (SF-Klassen).

Die Leistungen der Teilkasko umfassen in der Regel:

Sondereinstufung in der Autoversicherung

Oftmals erhalten wir Anfragen, ob es möglich ist, ein Fahrzeug zu einem günstigeren Tarif zu versichern als üblich. Wir bieten spezielle Einstufungen für Lebens- und Ehepartner sowie für Kinder an. Das Zweitfahrzeug kann entweder ein Pkw, Camping-Kfz, Kraftrad, Leichtkraftrad oder ein LKW mit einer zulässigen Gesamtmasse von bis zu 3,5 t im Werk- oder Privatverkehr sein.

Wir haben keine Probleme damit, ehemalige Dienstwagenfahrer einzustufen oder eine bereits bestehende Sondereinstufung (auch mit Vorschaden) vom Vorversicherer zu übernehmen. Unsere Möglichkeiten für Zweitwagen sind in unserem Vergleichsrechner hinterlegt.

Leistungen der Vollkasko in der Autoversicherung

Die Vollkasko-Versicherung ist eine umfassendere Versicherungsoption in der Autoversicherung, die neben den Leistungen der Teilkasko auch Schäden am eigenen Fahrzeug abdeckt, die durch selbstverschuldete Unfälle entstehen. Die genauen Leistungen einer Vollkasko-Versicherung können je nach Versicherungsgesellschaft und Vertrag variieren, aber in der Regel umfassen sie:

Es ist wichtig zu beachten, dass die Vollkasko-Versicherung in der Regel mit einer Selbstbeteiligung verbunden ist, d.h. der Versicherungsnehmer muss einen Teil der Kosten selbst tragen. Die genaue Höhe der Selbstbeteiligung kann je nach Vertrag variieren.

Wann zahlt die Autoversicherung (nicht)?

Die Autoversicherung zahlt in der Regel für Schäden am eigenen Fahrzeug oder für Schäden, die durch das Fahrzeug verursacht wurden. Es gibt jedoch bestimmte Situationen, in denen die Autoversicherung nicht zahlt. Dazu gehören:

Vorsätzliche Schäden: Wenn der Versicherungsnehmer absichtlich Schäden am eigenen Fahrzeug verursacht, wird die Versicherung in der Regel nicht zahlen.

Fahren unter Alkohol- oder Drogeneinfluss: Wenn der Versicherungsnehmer unter Alkohol- oder Drogeneinfluss steht und einen Unfall verursacht, kann die Versicherung die Zahlung verweigern.

Fahren ohne gültige Fahrerlaubnis: Wenn der Versicherungsnehmer ohne gültige Fahrerlaubnis fährt und einen Unfall verursacht, wird die Versicherung in der Regel nicht zahlen.

Fahrlässigkeit: Wenn der Versicherungsnehmer grob fahrlässig gehandelt hat, zum Beispiel durch Missachtung von Verkehrsregeln oder unsachgemäße Fahrweise, kann die Versicherung die Zahlung reduzieren oder verweigern.

Nicht versicherte Fahrer: Wenn der Versicherungsnehmer das Fahrzeug an eine nicht versicherte Person überlässt und diese einen Unfall verursacht, kann die Versicherung die Zahlung verweigern, oder rückwirkend mehr Prämie verlangen.

Autoversicherung Test – Die besten Tarife im Vergleich

Bei unserem Preis- und Leistungstest im März 2024 haben unsere Experten eine umfassende Überprüfung der Autoversicherungstarife durchgeführt. Unser Hauptaugenmerk lag dabei auf dem Leistungsumfang der einzelnen Tarife sowie den Beiträgen der Anbieter. Insgesamt haben wir 51 Tarife von über 21 verschiedenen Versicherungsgesellschaften unter die Lupe genommen.

Die Ergebnisse waren äußerst vielfältig und zeigten deutliche Unterschiede sowohl in Bezug auf den Leistungsumfang als auch auf die Beitragshöhe. Die Beiträge für die Kfz-Versicherungen bewegten sich dabei in einem breiten Spektrum von 58,46 € bis hin zu 3269,76 € pro Jahr.

Während einige Tarife mit niedrigen Beiträgen lockten, boten sie oft nur einen begrenzten Leistungsumfang. Andere Tarife hingegen überzeugten mit umfangreichen Leistungen, waren jedoch entsprechend teurer. Es war daher wichtig, die individuellen Bedürfnisse und Anforderungen der Versicherungsnehmer bei der Auswahl des passenden Tarifs zu berücksichtigen.

Fragen und Antworten zur Autoversicherung

Autoversicherung |günstige Kfz-Versicherung

Die WKZ ist die Abkürzung für Wagniskennziffer. Sie dient der Risikobewertung in der Kfz- Haftpflichtversicherung und der Kaskoversicherung. Abhängig von der Zulassung und Nutzungsart sind Autos in folgende WKZ eingeteilt:

Für Pkw in Eigenverwendung gilt die WKZ 112.

Schließen Sie in unserem Vergleichsrechner für die Autoversicherung den passenden Tarif ab und erhalten Sie automatisch nach dem Abschluss die eVB-Nummer, die Sie für die Anmeldung Ihres neuen Autos benötigen. Wenn Sie bereits wissen, welchen Versicherer Sie für Ihr Auto möchten oder keine eVB-Nummer erhalten haben, rufen Sie uns gerne unter 02741-9721273 oder 0151-15580063 an und wir helfen Ihnen gerne weiter.

Die Entscheidung, ob ein Rabattschutz in der Autoversicherung sinnvoll ist, hängt von verschiedenen Faktoren ab. Ein Rabattschutz ermöglicht es Ihnen, im Falle eines Schadens Ihre Schadenfreiheitsklasse zu behalten und somit weiterhin von günstigeren Beiträgen zu profitieren.

Ein Rabattschutz kann besonders dann sinnvoll sein, wenn Sie über eine hohe Schadenfreiheitsklasse verfügen und diese nicht durch einen Schaden verlieren möchten. Dies kann insbesondere dann relevant sein, wenn Sie bereits viele Jahre unfallfrei gefahren sind und dadurch einen hohen Rabatt auf Ihre Versicherungsprämie erhalten.

Allerdings ist ein Rabattschutz in der Regel mit zusätzlichen Kosten verbunden. Daher sollten Sie abwägen, ob die finanziellen Vorteile des Rabattschutzes die zusätzlichen Kosten rechtfertigen. Wenn Sie beispielsweise nur eine niedrige Schadenfreiheitsklasse haben oder bereits einen höheren Beitrag zahlen, könnte ein Rabattschutz möglicherweise weniger sinnvoll sein.

Eine Kfz-Versicherung ist ein unverzichtbarer Schutz für Fahrzeugbesitzer, um im Falle eines Unfalls oder Schadens finanziell abgesichert zu sein. Bei der Auswahl einer Kfz-Versicherung gibt es verschiedene Faktoren zu beachten, um die bestmögliche Deckung zu gewährleisten.

Eine ausreichend hohe Deckungssumme ist von großer Bedeutung. Die Deckungssumme legt fest, bis zu welchem Betrag die Versicherung im Schadensfall haftet. Es ist wichtig, eine Deckungssumme zu wählen, die den möglichen Schaden vollständig abdeckt, um finanzielle Engpässe zu vermeiden.

Ein Rabattschutz ist ebenfalls empfehlenswert. Dieser schützt den Versicherungsnehmer vor einem Verlust des Schadenfreiheitsrabatts nach einem Schadensfall. Dadurch bleibt die Prämie auch im nächsten Versicherungsjahr stabil.

Die Mallorca-Police ist insbesondere für Fahrten im Ausland von großer Bedeutung. Diese Erweiterung der Kfz-Versicherung bietet einen erweiterten Versicherungsschutz bei Fahrten mit Mietwagen im europäischen Ausland.

Der Verzicht des Einwandes der groben Fahrlässigkeit durch den Versicherer ist ein weiterer wichtiger Punkt. Normalerweise haftet der Versicherer nicht bei grob fahrlässigem Verhalten des Versicherungsnehmers. Mit diesem Verzicht wird eine Haftung auch in solchen Fällen übernommen, was im Schadensfall von Vorteil sein kann.

Die Neuwertentschädigung ist vor allem für Fahrzeugbesitzer interessant, die ein neues Fahrzeug erworben haben. Bei einem Totalschaden oder Diebstahl wird der Neuwert des Fahrzeugs erstattet, anstatt des Zeitwertes. Dies ermöglicht den Ersatz des Fahrzeugs durch ein gleichwertiges Neufahrzeug.

Spezielle Leistungen für Elektro- und Hybrid-Fahrzeuge sind ebenfalls wichtig. Diese Fahrzeuge haben spezielle Anforderungen und benötigen oft besondere Versicherungsleistungen. Dazu gehören beispielsweise eine Absicherung für den Verlust der Batteriekapazität oder eine erweiterte Absicherung für Ladekabel und Ladestationen. Auch die Kosten für eine eventuelle Pannenhilfe oder Abschleppdienste sollten bei Elektro- und Hybrid-Fahrzeugen abgedeckt sein.

Die Kfz-Versicherung setzt sich aus verschiedenen Faktoren zusammen, die die Höhe der Versicherungsprämie bestimmen. Neben dem Fahrzeugtyp spielen die Regional- und Typklasse eine wichtige Rolle. Diese Klassen werden von den Versicherungsgesellschaften festgelegt und basieren auf statistischen Daten über die Schadenhäufigkeit in den verschiedenen Regionen und Fahrzeugtypen. Je höher die Einstufung in der Regional- und Typklasse ist, desto höher fällt in der Regel auch die Versicherungsprämie aus.

Ein weiterer wichtiger Faktor ist der Schadenfreiheitsrabatt. Dieser wird gewährt, wenn der Versicherte über einen bestimmten Zeitraum keinen Schaden verursacht hat. Je länger der Zeitraum ohne Schaden ist, desto höher fällt der Rabatt aus und desto günstiger wird die Versicherungsprämie.

Neben diesen grundlegenden Faktoren fließen auch weitere Merkmale in die Beitragsberechnung ein. Dazu zählen unter anderem der Wohnort des Versicherten, der Beruf und das Alter. In manchen Regionen ist das Risiko für Diebstähle oder Unfälle höher als in anderen, was sich auf die Versicherungsprämie auswirken kann. Auch der Beruf kann eine Rolle spielen, da bestimmte Berufe als risikoreicher eingestuft werden als andere. Das Alter des Versicherten ist ebenfalls relevant, da jüngere Fahrer in der Regel ein höheres Unfallrisiko haben und somit höhere Beiträge zahlen müssen.

Des Weiteren wird die jährliche Fahrleistung berücksichtigt. Je mehr Kilometer ein Fahrzeug pro Jahr zurücklegt, desto höher ist auch das Unfall- und Schadenrisiko. Daher zahlen Fahrer, die viele Kilometer pro Jahr fahren, in der Regel eine höhere Versicherungsprämie als Fahrer mit einer geringeren Fahrleistung.

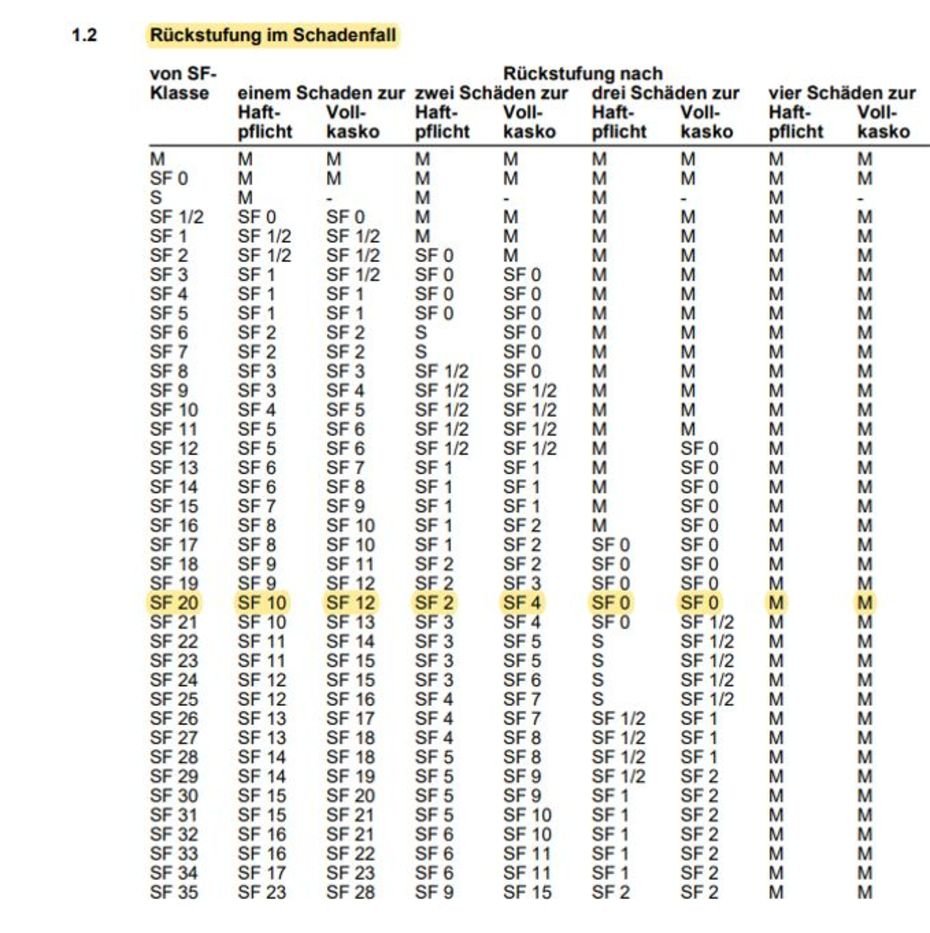

Nachfolgend finden Sie eine exemplarische Tabelle einer Versicherung, die die Hochstufung nach einem Unfall regelt. Hieraus können Sie entnehmen, in welche Schadenfreiheitsklasse Sie eingestuft werden, wenn Sie einen Schaden am Fahrzeug melden oder mehrere Unfälle innerhalb eines Kalenderjahres haben.

Es ist wichtig zu beachten, dass die SF-Klassen für die Kfz-Haftpflicht- und Vollkaskoversicherung unabhängig voneinander berechnet werden. Das bedeutet, dass man in der Haftpflichtversicherung eine höhere Klasse haben kann als in der Vollkasko, wenn man beispielsweise einen Schaden in der Vollkasko gemeldet hat.

Für die Beitragshöhe der Teilkaskoversicherung spielt die Schadenfreiheitsklasse keine Rolle. Hier werden andere Faktoren wie der Fahrzeugtyp, die Regionalklasse und die Selbstbeteiligung berücksichtigt.

Insgesamt sind die SF-Klassen ein wichtiges Instrument, um die Versicherungsbeiträge für das Fahrzeug zu berechnen. Sie belohnen schadenfreies Fahren und geben dem Versicherungsnehmer die Möglichkeit, mit der Zeit von günstigeren Beit

Um Ihre Autoversicherung zu kündigen, müssen Sie in der Regel eine schriftliche Kündigung an Ihre Versicherungsgesellschaft senden. Hier sind die Schritte, die Sie befolgen sollten:

Überprüfen Sie die Vertragsbedingungen: Lesen Sie Ihren Versicherungsvertrag durch, um sicherzustellen, dass Sie die Kündigungsfrist und andere Bedingungen kennen.

Finden Sie eine neue Versicherung: Bevor Sie Ihre aktuelle Versicherung kündigen, stellen Sie sicher, dass Sie eine neue Versicherung gefunden haben, um eine Lücke in Ihrer Abdeckung zu vermeiden.

Schreiben Sie eine Kündigung: Verfassen Sie ein formelles Kündigungsschreiben mit allen relevanten Informationen wie Ihrem Namen, Ihrer Adresse, der Versicherungsnummer und dem Datum, an dem die Kündigung wirksam werden soll. Geben Sie auch den Grund für die Kündigung an.

Senden Sie das Kündigungsschreiben: Schicken Sie das Kündigungsschreiben per Einschreiben oder als Fax an Ihre Versicherungsgesellschaft. Bewahren Sie den Sendebeleg als Nachweis auf.

Bestätigung erhalten: Fordern Sie von Ihrer Versicherungsgesellschaft eine schriftliche Bestätigung über den Erhalt und die Wirksamkeit der Kündigung an.