Inhaltsversicherung – Inventar & Waren absichern

Wenn Inventar oder Ware weg ist, wird’s teuer: Die Inhaltsversicherung sichert Ihr Unternehmen bei klassischen Schäden ab – planbar und nachvollziehbar.

Inhaltsversicherung | Schutz für Betriebe – das sollten Sie wissen.

🌟 Einleitung

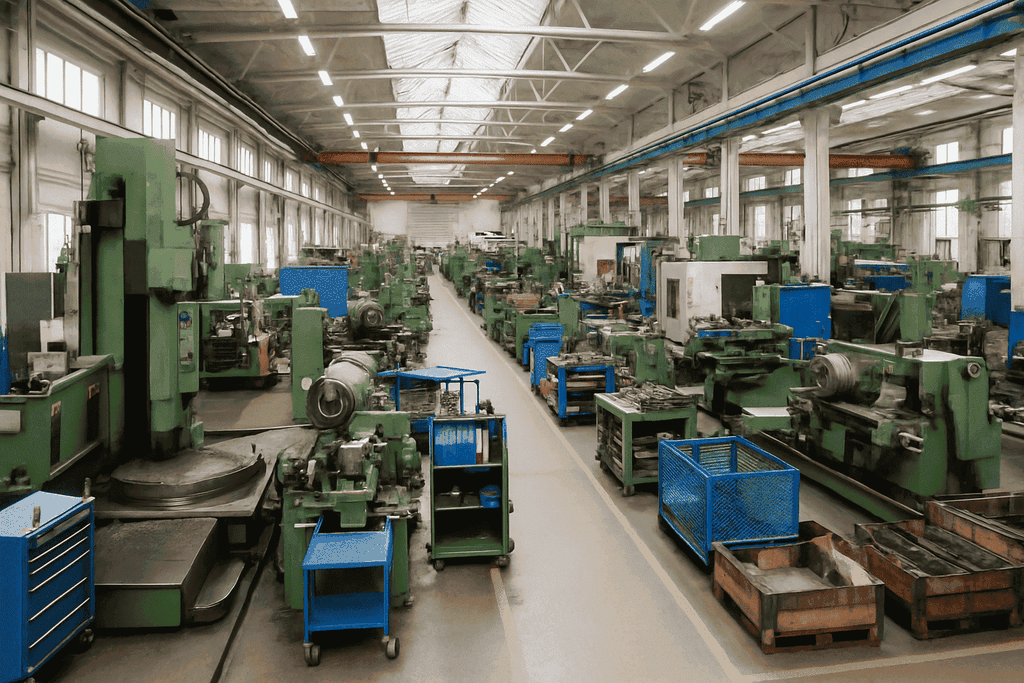

Die Inhaltsversicherung (oft auch Geschäftsinhaltsversicherung genannt) ist für Unternehmen das, was die Hausratversicherung für Privatpersonen ist – nur mit deutlich mehr Fallstricken. Denn versichert ist nicht „das Gebäude“, sondern das, was Ihr Betrieb zum Arbeiten und Verkaufen braucht: Einrichtung, Maschinen (im Rahmen), Waren, Vorräte, Werkzeuge, Material, oft auch Arbeitsmittel und bestimmte Werte.

Genau hier passieren die teuren Überraschungen: falsche Versicherungssumme, fehlende Gefahren (z. B. Einbruchdiebstahl ja, einfacher Diebstahl nein), Auflagen nicht erfüllt (z. B. Türen/Fenster), oder die Betriebsart ist anders als angegeben. Wenn dann ein Feuer, Leitungswasserschaden oder Einbruch passiert, ist nicht die Frage „ob es grundsätzlich versichert ist“, sondern ob die Summe, die Definitionen und die Bedingungen passen.

💡 Tipp: Der wichtigste Hebel ist die richtige Versicherungssumme ohne Unterversicherung. Die beste Police nützt wenig, wenn Einrichtung und Waren nur „geschätzt“ statt sauber bewertet wurden.

🧭 Navigation – Inhalte auf dieser Seite

1. Was ist eine Inhaltsversicherung? 📦

Die Inhaltsversicherung ist eine Sachversicherung für Unternehmen. Sie ersetzt Schäden an den versicherten Sachen des Betriebs, wenn ein versichertes Ereignis (z. B. Feuer, Leitungswasser, Sturm/Hagel, Einbruchdiebstahl) eintritt. Im Mittelpunkt steht nicht die Frage „wer ist schuld?“, sondern: „Was ist kaputt/weg – und ist die Ursache versichert?“

Wichtig ist die Abgrenzung: Gebäudeversicherung schützt das Gebäude (Mauern, Dach, fest eingebaute Teile). Die Inhaltsversicherung schützt den beweglichen und betriebsbezogenen Inhalt. Wer beides vermischt, plant schnell am Bedarf vorbei.

Außerdem ist „Inhaltsversicherung“ kein Einheitsprodukt. Je nach Branche geht es eher um Waren/Vorräte (Handel/Gastro), um Werkzeuge/Material (Handwerk), oder um Technik/Hardware (Büro/IT/Agentur). Die richtige Police bildet diese Realität ab.

| Begriff | Kurz erklärt | Typischer Denkfehler | Praxisfolge |

|---|---|---|---|

| Inhaltsversicherung | Schutz für betriebliche Sachen (Inventar, Waren) | wird mit Gebäude verwechselt | falscher Vertrag, falscher Schutz |

| Gebäudeversicherung | Schutz für das Gebäude selbst | „Deckt doch auch Innenausstattung“ | Inventar bleibt unversichert |

| Hausratversicherung | Privater Hausrat | „Reicht für Homeoffice“ | Betriebliches Risiko nicht passend |

| Neuwert/Entschädigung | Wie ersetzt wird (neu/alt) | „Zeitwert ist schon ok“ | hohe Lücke bei Ersatzbeschaffung |

| Unterversicherung | Summe zu niedrig im Verhältnis zum Wert | „Wird schon reichen“ | Kürzung im Schadenfall |

📘 Beachte: Die Inhaltsversicherung zahlt nur für versicherte Sachen und versicherte Ursachen. Beides muss sauber definiert sein – sonst wird es im Ernstfall Diskussion statt Regulierung.

2. Für wen ist sie sinnvoll – und wo ist sie Pflicht? 🧭

Sinnvoll ist die Inhaltsversicherung für nahezu jedes Unternehmen, das Werte im Betrieb stehen oder liegen hat: Einrichtung, Geräte, Waren, Vorräte, Werkzeug, Material, Technik. Gerade bei Einbruch oder Leitungswasser ist der Schaden oft nicht nur „ein kaputtes Teil“, sondern eine Kette: Ware unbrauchbar, Betrieb stockt, Ersatz muss schnell her, Kundenaufträge wackeln.

Eine gesetzliche Pflicht ist die Inhaltsversicherung in der Regel nicht. In der Praxis entsteht aber häufig eine „vertragliche Pflicht“, z. B. durch Vermieter (bestimmte Sicherheitsanforderungen), durch Franchisegeber, durch Finanzierung/Leasing, oder durch Geschäftspartner, die einen Nachweis verlangen.

Entscheidend ist: Wenn ein Schaden Ihr Unternehmen aus dem Tritt bringt, ist Inhaltsversicherung nicht „nice“, sondern Stabilität.

| Unternehmenssituation | Warum Inhaltsversicherung sinnvoll ist | Typisches Schadenbild | Was Sie daraus ableiten |

|---|---|---|---|

| Handel / Lager | hoher Warenwert | Einbruch, Feuer, Wasser | Waren + Lagertechnik sauber bewerten |

| Gastro | Vorräte + Einrichtung | Leitungswasser, Feuer | Kühlung/Verderb, Einrichtung, Auflagen |

| Handwerk | Werkzeuge + Material | Einbruch, Sturm, Wasser | Außenversicherung/Transport prüfen |

| Büro/Agentur/IT | Technik + Ausstattung | Einbruch, Wasser, Überspannung | Elektronikbaustein oft entscheidend |

| Gemietete Gewerbefläche | eigenes Inventar im Mietobjekt | Wasser/Feuer im Gebäude | Abgrenzung Gebäude vs Inhalt klarziehen |

💡 Tipp: Wenn Ihr Betrieb ohne Inventar/Ware länger als ein paar Tage nicht arbeiten kann, prüfen Sie zusätzlich eine Ertragsausfall-/Betriebsunterbrechungsdeckung – Inhalts ersetzt Sachen, aber nicht automatisch entgangenen Gewinn.

3. Was ist versichert – Inhalt, Waren, Betriebseinrichtung? 🧰

Der „Inhalt“ umfasst typischerweise alle Sachen, die dem Betrieb dienen und nicht fest zum Gebäude gehören: Betriebseinrichtung (Möbel, Regale, Theken), technische und kaufmännische Betriebseinrichtung (PCs, Drucker, Kassensysteme), Werkzeuge, Maschinen (je nach Definition und Umfang), Vorräte, Rohstoffe, Halb- und Fertigwaren.

Die konkrete Definition ist wichtig, weil Grenzfälle häufig sind: Kundeneigentum in Obhut, gemietete/geleaste Geräte, Arbeitsmittel von Mitarbeitern, Ware außerhalb des Betriebs, Muster, Messeausstattung. Was zählt, steht in den Bedingungen und muss zur Wirklichkeit passen.

Auch der Entschädigungsmaßstab zählt: Üblich ist Neuwert für Einrichtung und Waren (im Rahmen), aber Details wie Zeitwert, Wertminderung, Wiederbeschaffung, Restwerte und Selbstbehalte entscheiden über die tatsächliche Auszahlung.

| Kategorie | Typische Beispiele | Häufiger Grenzfall | Was Sie prüfen sollten |

|---|---|---|---|

| Betriebseinrichtung | Möbel, Regale, Theke | Einbauten vs. Gebäude | klare Abgrenzung im Mietobjekt |

| Technische Einrichtung | PCs, Drucker, Kasse | Überspannung/Elektronik | Elektronik-/Überspannungsumfang |

| Werkzeuge/Material | Werkzeug, Materiallager | Werkzeug im Fahrzeug | Außenversicherung/Transportlimit |

| Waren/Vorräte | Rohstoffe, Handelsware | Verderb/Kühlgut | Zusatzdeckung Verderb/Kühlung |

| Fremde Sachen | Kundenware, Reparaturgut | Obhutsschäden | Obhut-/Bearbeitungsschäden regeln |

⚠️ Achtung: Kundeneigentum, Ware in Bearbeitung und Sachen „in Obhut“ sind nicht automatisch voll gedeckt. Wenn Sie regelmäßig fremde Sachen annehmen, braucht es klare Obhut-/Bearbeitungsklauseln.

4. Welche Gefahren sind abgedeckt – Feuer, Wasser, Sturm, Einbruch? 🔥

Klassisch deckt die Inhaltsversicherung definierte Gefahren. Typisch sind: Feuer (Brand, Blitzschlag, Explosion), Leitungswasser (Rohrbruch, bestimmungswidrig austretendes Wasser), Sturm/Hagel sowie Einbruchdiebstahl und Vandalismus nach Einbruch. Je nach Tarif können weitere Gefahren ergänzt werden (z. B. Elementar, Glas, Elektronik).

Wichtig ist: Nicht jede „alltägliche“ Ursache ist automatisch dabei. Ein Beispiel, das oft falsch verstanden wird: Einbruchdiebstahl ist versichert, einfacher Diebstahl häufig nicht. Oder: Leitungswasser deckt Rohrbruch, aber nicht jede Form von Feuchtigkeit/Schimmel.

| Gefahr | Was typischerweise gedeckt ist | Typische Lücke | Praxisbeispiel |

|---|---|---|---|

| Feuer | Brand, Blitz, Explosion | Seng-/Schmor ohne „Brand“ je nach Tarif | Elektrik schmort, Inventar beschädigt |

| Leitungswasser | Rohrbruch, austretendes Leitungswasser | allmähliche Feuchtigkeit/Schimmel | Rohr platzt, Lagerware nass |

| Sturm/Hagel | Sturmschäden am Inhalt infolge Gebäudeöffnung | Sturm unter Schwelle/undichte Fenster | Dach beschädigt, Wasser dringt ein |

| Einbruchdiebstahl | Diebstahl nach Einbruch + Vandalismus | einfacher Diebstahl, Trickdiebstahl | Täter bricht Tür auf, entwendet Ware |

| Vandalismus | meist nur nach Einbruch | Vandalismus ohne Einbruch | Laden wird verwüstet, ohne Einbruchspuren |

📘 Beachte: Entscheidend ist nicht nur „Gefahr ja/nein“, sondern die Definition: Einbruchspuren, Mindestanforderungen an Sicherung, Sturmstärke, Leitungswasserbegriff – genau dort sitzen die Ablehnungsgründe.

5. Typische Ausschlüsse & Stolperfallen 🚫

Die Inhaltsversicherung ersetzt nicht „alles, was weg ist“ und auch nicht „jede Ursache“. Viele Probleme entstehen durch Ausschlüsse, Obliegenheiten oder unpassende Risikobeschreibung. Das sind keine Details, sondern häufig die Gründe, warum es im Schadenfall knirscht.

Typische Stolperfallen sind: fehlende Sicherungen (bei Einbruch), falsche Werte (Unterversicherung), nicht angegebene Nutzung (z. B. Lager, Werkstatt, Gefahrstoffe), falsche Betriebsart, oder Schäden durch Abnutzung/Feuchtigkeit/Schimmel. Auch Bargeld, Wertsachen, Edelmetalle oder bestimmte Datenträger sind oft nur begrenzt versichert.

| Stolperfalle | Warum kritisch | Typischer Fehler | Wie Sie es sauber lösen |

|---|---|---|---|

| Unterversicherung | führt zu Quotelung/Kürzung | Summe zu niedrig geschätzt | Summe methodisch ermitteln |

| Einbruch-Auflagen | Versicherer verlangt Sicherung | Tür/Fenster nicht normgerecht | Sicherung dokumentieren, Nachweise |

| Einfacher Diebstahl | häufig ausgeschlossen | Ware „verschwindet“ ohne Einbruch | Bausteine/Deckung prüfen, Prozesse |

| Allmählichkeit | Verschleiß/Feuchte oft ausgeschlossen | Schimmel, langfristige Undichtigkeit | Instandhaltung, Leckage-Checks |

| Falsche Betriebsart | Risiko wird anders kalkuliert | Lager = „nur Büro“ angegeben | Tätigkeiten/Risiken ehrlich beschreiben |

⚠️ Achtung: Die häufigste Enttäuschung ist „Diebstahl ist doch Diebstahl“. In der Versicherung ist das eine Frage der Definitionen – Einbruchdiebstahl ist etwas anderes als einfacher Diebstahl.

6. Versicherungssumme, Unterversicherung, Unterversicherungsverzicht 📏

Die Versicherungssumme ist der zentrale Hebel: Sie muss den tatsächlichen Wert des gesamten versicherten Inhalts abbilden. Ist sie zu niedrig, droht Unterversicherung. Unterversicherung bedeutet: Der Versicherer kann die Entschädigung anteilig kürzen, weil Sie nur einen Teil des tatsächlichen Werts versichert haben. Das kann selbst dann passieren, wenn der einzelne Schaden „unter der Summe“ liegt.

Deshalb arbeiten gute Konzepte entweder mit sauberer Summenermittlung oder mit Unterversicherungsverzicht (nur, wenn Bedingungen erfüllt sind). Der Verzicht ist kein Freifahrtschein, sondern hängt meist an Bewertungssystemen, Pauschalen pro m², Dokumentation oder regelmäßiger Aktualisierung.

Praktisch sollten Sie den Inhalt trennen: Einrichtung/Technik einerseits, Waren/Vorräte andererseits. Gerade Warenwerte schwanken – je nach Saison, Lieferung, Auftragslage. Wenn das bei Ihnen relevant ist, braucht es eine passende Lösung (z. B. Höchstwerte, Vorsorge, Meldeverfahren).

| Thema | Was es bedeutet | Typischer Fehler | Praxislösung |

|---|---|---|---|

| Versicherungssumme | Maximalwert des gesamten Inhalts | „Pi mal Daumen“ | Inventar-/Warenliste, Bewertung |

| Unterversicherung | Wert höher als Summe | Kürzung im Schadenfall | Summe anpassen, regelmäßig prüfen |

| Unterversicherungsverzicht | Verzicht auf Kürzung bei Regeln | „Gilt immer“ angenommen | Bedingungen exakt einhalten |

| Vorsorge/Automatik | Puffer für Wertsteigerung | Puffer zu klein | realistische Dynamik/Vorsorge |

| Schwankende Warenwerte | saisonale Lagersteigerung | Höchstwerte nicht berücksichtigt | Höchstsumme, Anpassung, Meldekonzept |

💡 Tipp: Ermitteln Sie die Summe nicht aus dem Bauch heraus. Einmal sauber aufsetzen (Einrichtung + Technik + Warenmaxima) spart im Schadenfall fünfstellige Kürzungen.

7. Zusatzbausteine – Elementar, Glas, Elektronik, Außenversicherung 🧩

Wenn die Inhaltsversicherung „Sachen ersetzt“, dann sorgt die Betriebsunterbrechung dafür, dass Ihr Betrieb weiter zahlungsfähig bleibt, wenn Sie wegen eines Sachschadens (z. B. Feuer, Leitungswasser, Sturm, Einbruch) nicht oder nur eingeschränkt arbeiten können. Genau deshalb ist BU in der Praxis häufig der wichtigste Zusatzbaustein: Der größte Schaden ist oft nicht das kaputte Inventar – sondern die Zeit, in der Sie nicht produzieren, nicht liefern, nicht verkaufen können.

Betriebsunterbrechung (BU) – was sie leistet (praxisnah)

Eine BU zahlt – je nach Konzept – für fortlaufende Kosten und/oder entgangenen Gewinn während der Unterbrechung, z. B.:

- Miete/Pacht, Leasing, Zinsen

- Gehälter (je nach Regelung), Sozialabgaben

- laufende Fixkosten (Versicherungen, Energie-Grundkosten etc.)

- entgangener Betriebsgewinn / Rohertrag (je nach Modell)

- Mehrkosten, um schneller wieder starten zu können (z. B. Ausweichlokal, Notbetrieb)

Wichtig: BU ist nur so gut wie die Kopplung an die Inhaltsversicherung (versicherte Gefahr + versicherter Schaden am Inhalt/ggf. Gebäude) und die richtige Auswahl von Haftzeit/Entschädigungsdauer und Versicherungssumme (meist über Rohertrag/Umsatz kalkuliert).

Danach kommen die weiteren Bausteine, die je nach Betrieb stark variieren: Elementar (Starkregen/Überschwemmung), Glas (Schaufenster), Elektronik (IT/Überspannung und tieferer Technikschutz), Außenversicherung (Sachen außerhalb der Betriebsstätte), und optional Kühlgut/Verderb.

| Baustein | Was er ergänzt | Typisch relevant für | Worauf Sie besonders achten sollten |

|---|---|---|---|

| Betriebsunterbrechung (BU) | Fixkosten/Ertragsausfall nach Sachschaden | nahezu alle Betriebe | Haftzeit (z. B. 6/12/18/24 Monate), Auslöser, Summe (Rohertrag), Mehrkostenregelung |

| Elementar | z. B. Überschwemmung, Starkregen, Rückstau (je nach Paket) | Keller/Lager, Risikolage | Selbstbehalt, ZÜRS/Standort-Risiko, Limitierungen |

| Glas | Scheiben/Schaufenster, ggf. Reklame | Handel, Gastro | Umfang, Sondergläser, Selbstbehalt |

| Elektronik | Technik/IT, Überspannung, teils Bedienfehler/Kurzschluss (je nach Konzept) | Büro/IT, Kasse, Agentur | Ursache-Katalog, Datenwiederherstellung, Sublimits |

| Außenversicherung | Sachen außerhalb der Betriebsstätte | Handwerk, Messe, Außendienst | Radius, Höchstentschädigung, Transport/Diebstahl-Definition |

| Kühlgut/Verderb (optional) | Verderb durch Ausfall | Gastro, Lebensmittel | Auslöser (Strom/Kälteanlage), Nachweis, Limits |

💡 Tipp: Wenn ein Sachschaden Ihren Betrieb 2–12 Wochen lahmlegen kann, ist BU oft wichtiger als die „nächste Erhöhung“ der Inhaltssumme – weil Fixkosten und Rohertrag die echte Existenzfrage sind.

8. Beitrag & Kalkulation – wovon der Preis abhängt 💶

Der Beitrag hängt vor allem an drei Faktoren: Betriebsart/Branche, Werte (Versicherungssumme), Gefahrenumfang. Dazu kommen Lage/PLZ, Bauart und Sicherung des Objekts, Vorschäden, Selbstbehalt, sowie besondere Risiken (z. B. Lagerung, Verarbeitung, erhöhte Brandlast).

Zwei typische Beitragsfehler: zu kleine Summe (macht es günstig, aber riskant) und falsche Betriebsbeschreibung (macht es günstig, aber im Schadenfall kritisch). Gute Kalkulation ist nicht „billig“, sondern „passend“.

| Preisfaktor | Warum er wirkt | Typischer Effekt | Ihr Stellhebel |

|---|---|---|---|

| Branche/Betriebsart | Schadenhäufigkeit und -höhe | stark unterschiedlich | korrekte, präzise Angabe |

| Versicherungssumme | mehr Wert = mehr Risiko | Beitrag steigt | Summe sauber, nicht „zu knapp“ |

| Gefahrenumfang | mehr Gefahren = mehr Leistung | Beitrag steigt | Bausteine gezielt wählen |

| Standort/Objekt | Risiko je Lage/Bauart | Zuschläge möglich | Sicherung/Schutzmaßnahmen |

| Selbstbehalt | reduziert Versichererleistung | Beitrag sinkt | SB an Liquidität ausrichten |

⚠️ Achtung: Ein niedriger Beitrag ist häufig nur dann möglich, wenn Sie Leistung weglassen oder Werte zu klein ansetzen. Das rächt sich genau dann, wenn Sie die Versicherung brauchen.

9. Schadenfall – Ablauf, Nachweise, Sofortmaßnahmen 🧾

Im Schadenfall entscheidet Geschwindigkeit und Struktur. Bei Feuer, Wasser oder Einbruch zählt zuerst: Schaden begrenzen, dokumentieren, melden. Danach: Nachweise liefern, Wert/Bestand belegen, Reparaturen abstimmen. Viele Kürzungen entstehen nicht aus „Böswilligkeit“, sondern aus fehlenden Belegen oder unklarer Schadenherleitung.

Wichtig ist auch die Trennung: Gebäude-Themen gehen an die Gebäudeversicherung/Vermieter, Inhalt an die Inhaltsversicherung. Bei Einbruch: Polizei, Aktenzeichen, Spuren sichern. Bei Wasser: Ursache klären (Leitung, Armatur, Rückstau), Fotos, Handwerkerbericht.

| Schritt | Was Sie tun sollten | Typische Unterlagen | Häufiger Fehler |

|---|---|---|---|

| 1. Sofortmaßnahmen | Schaden begrenzen, sichern | Fotos/Videos, Zeugen | „erst aufräumen, dann melden“ |

| 2. Meldung | zeitnah, sachlich, vollständig | Schadenanzeige, Timeline | zu spät melden |

| 3. Nachweise | Werte, Anschaffung, Bestand | Rechnungen, Inventarliste, Kasse/Lager | fehlende Belege |

| 4. Abstimmung | Reparatur/Entsorgung klären | Angebote, Gutachten, Handwerkerbericht | voreilig entsorgen |

| 5. Regulierung | Entschädigung, Abzüge, SB | Abrechnung, Restwerte | Summen/Quoten nicht prüfen |

💡 Tipp: Fotografieren Sie vor jeder Entsorgung und sichern Sie beschädigte Teile, bis die Freigabe da ist. Das verhindert Diskussionen über Ursache und Umfang.

10. FAQ – 6 wichtige Fragen zur Inhaltsversicherung ❓

Nein. Hausrat ist privat. Inhaltsversicherung ist für den Betrieb und versichert typischerweise Betriebseinrichtung, Technik, Waren und Vorräte – nach anderen Bedingungen und Risikologiken.

📘 Beachte: Wenn betriebliches und privates Inventar gemischt ist (z. B. Homeoffice), muss klar geregelt sein, was wo versichert ist.

Meist nicht „immer“. Häufig versichert ist Einbruchdiebstahl (mit Einbruchspuren) und Vandalismus nach Einbruch. Einfacher Diebstahl (z. B. „weggenommen ohne Einbruch“) ist oft ausgeschlossen oder nur begrenzt versicherbar.

⚠️ Achtung: Genau hier entstehen die meisten Enttäuschungen. Die Definition entscheidet, nicht das Bauchgefühl.

Unterversicherung bedeutet: Die Versicherungssumme ist niedriger als der tatsächliche Wert des versicherten Inhalts. Dann kann der Versicherer die Entschädigung anteilig kürzen, selbst wenn der Schaden unter der Summe liegt.

💡 Tipp: Einmal sauber die Werte ermitteln (Einrichtung + Technik + Warenmaximum) und dann regelmäßig aktualisieren.

Grundsätzlich sind sie „Inhalt“, aber die Ursachen und Details sind entscheidend: Überspannung, Bedienfehler, Kurzschluss oder Datenwiederherstellung sind je nach Tarif unterschiedlich geregelt. Häufig bringt ein Elektronikbaustein die bessere Tiefe.

📘 Beachte: Prüfen Sie Ursache-Kataloge und Sublimits – nicht nur „Technik ist drin“.

Wenn der Warenbestand saisonal oder projektbedingt stark steigt, muss die Summe das Maximum abbilden oder es braucht ein Konzept mit Vorsorge/Höchstwerten/Anpassung. Sonst entsteht im falschen Moment Unterversicherung.

⚠️ Achtung: Der Schaden kommt oft genau dann, wenn das Lager voll ist (Lieferungen, Saison, Peaks).

Inhaltsversicherung ersetzt primär Sachen. Umsatz- und Gewinnverlust gehören typischerweise zur Betriebsunterbrechungs-/Ertragsausfallversicherung oder zu passenden Zusatzbausteinen – je nach Tarifkombination.

💡 Tipp: Wenn Sie ohne Inventar/Ware nicht liefern können, prüfen Sie Betriebsunterbrechung als Ergänzung – das ist oft der zweite große Hebel nach der richtigen Summe.

11. Fazit – MAWA Inhalts-Check & Strategie ✅

Inhaltsversicherung – Inventar & Waren absichern | MAWA Finanz

Die Inhaltsversicherung ist für Betriebe ein entscheidender Stabilitätsbaustein: Sie schützt Inventar, Technik, Waren und Vorräte gegen klassische Gefahren. Entscheidend ist nicht der niedrigste Beitrag, sondern die Passung aus Werten, Gefahrenumfang, Zusatzbausteinen und sauberen Bedingungen. Wenn die Summe stimmt und Unterversicherung vermieden wird, wird aus „Gefühl“ ein planbares Risiko.

| MAWA Inhalts-Check | Prüffrage | Ziel |

|---|---|---|

| 1 | Ist die Betriebsart korrekt beschrieben? | Bedingungen passen zum Alltag |

| 2 | Sind Einrichtung, Technik, Waren sauber bewertet? | keine Unterversicherung |

| 3 | Sind die Gefahren passend gewählt? | Feuer/Wasser/Sturm/Einbruch realistisch abgedeckt |

| 4 | Passen Zusatzbausteine und Sublimits? | keine „Deckel-Überraschung“ |

| 5 | Ist der Schadenprozess vorbereitet (Listen/Belege)? | schnellere, sauberere Regulierung |

📘 Beachte: Die beste Inhaltsversicherung ist die, die im Schadenfall nicht diskutiert – weil Werte, Gefahren, Auflagen und Nachweise vorher klar sind.